Vamos a seguir un rato mas por los senderos de la Economía. Creo que ayer o antes de ayer os decía algo acerca de que la comparación adecuada de lo que nos sucede hay que hacerla con la crisis japonesa de los 90. He conversado de palabra y por escrito con Calaza, que anda por la tierra de las meigas, y algunas ideas al respecto quizás aclaren las cosas un poco, que en esto de la economía,como en tantos otros sitios, eso de tener ideas claras y exponerlas de modo que se entiendan empieza a ser un arte para iniciados.

Entre la crisis actual y la japonesa de los 90 hay muchos elementos comunes. En Japón, a finales de los 80 se produjo un crecimiento desbocado del crédito que fue estimulado por el propio banco central japonés. Es posible que con ello quisiera reducir el valor del yen que se había revalorizado casi el cien por cien en relación con el dólar en solo 3 años, desde 1.985 a 1.988, y eso perjudicaba las exportaciones del país exportador por excelencia. Bueno, lo cierto es que esa expansión se produjo. Y en la crisis actual hay que saber que la FED estimuló una enorme facilidad monetaria a partir del 2000 para hacer frente al estallido de la burbuja de Internet y las TIC.

Todos los días asistimos, con el rebotes técnicos imprescindibles, al hundimiento de las bolsas mundiales. Los gráficos que publicaba un diario acerca de la diferencia de valor de los grandes bancos antes de empezar la crisis y hoy es sencillamente brutal. Pues bien, eso ya pasó en Japón. Exactamente igual que en la crisis actual, se produjo el hundimiento de la bolsa de Tokio – Nikkei, que había ganado el 300% entre 1985 y 1989- con una caída del 60% en menos de dos años, a partir de 1989. Y al igual que pasa hoy, ellos ya vivieron el hundimiento del mercado inmobiliario, y al igual que hoy la depreciación brutal del valor de los activos inmobiliarios destrozó la sanidad de los balances de los bancos japoneses.

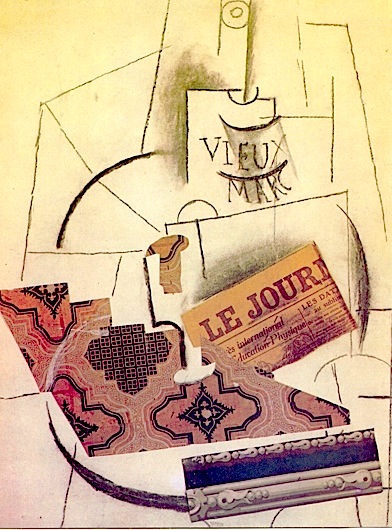

Como las acciones en bolsa valían menos y como la mala racha del mercado inmobilario generaba morosos sin parar, la consecuencia es clara: los bancos japoneses tuvieron que recapitalizarse. Pero no solo eso sino que además, como necesitaban liquidez, dinero fresco para seguir su actividad al tiempo que para mejorar eso que llaman el rato de recursos propios, los bancos se pusieron a vender alocadamente activos de todo tipo (acciones de otras empresas, obras de arte, terrenos, inmuebles), asumiendo la pérdida que esas ventas en el peor momento para vender les iban a producir. Pero les daba igual. Bueno, igual del todo no, porque el mercado vio que salían esos bienes a la venta a casi cualquier precio y se creó una espiral deflacionista, es decir, bajas, mas bajas y mas bajas de precios de los bienes.

Pero ante la falta de liquidez, los balances congestionados, los ratios de capital dañados, los bancos japoneses tomaron quizás la peor de todas las soluciones: racionar el crédito a familias y empresas. Conclusión: provocaron la quiebra de muchas empresas y el desastre de muchas familias. Eso se tradujo en morosidad creciente. La morosidad creciente en mas provisiones. La pescadilla que se muerde la cola, cada vez menos pescadilla y mas cola… Es así como la espiral perversa del mercado inmobiliario destroza en 1997 el sistema bancario japonés, se produce la quiebra de tres grandes bancos y con ello eso que se llama una “crisis sistémica total”: el mercado interbancario se paraliza completamente. Ignoro si en Japón existe algún equivalente a Miguel Martín, el Presidente de eso que se llama la AEB, que saliera a la prensa nipona de aquellos días a decir que el desastre lo provocaron los empresarios japoneses del sector real y que menos mal que tenían a la banca amarilla para protegerles y defenderles…..No lo se, pero convendría investigarlo.

A finales de 1998 las cosas empeoran y el Gobierno japonés se ve obligado a nacionalizar dos grandes bancos, uno de ellos entre los mayores del mundo, Long Term Credit Bank. ¿Y ya está? Pues no. Finalmente, se decide inyectar capitales públicos en el sistema bancario (495.000 millones de dólares de entonces, el 12% del PIB). Hoy esta cifra que entonces era ingente (y sigue siéndolo) resulta casi ridícula en relación con los billones de dólares de que habla el Presidente Obama en EEUU. Pues a pesar de ese pesar, a pesar de tanto dinero encima de la mesa, de nacionalizaciones y quiebras, todo resultó insuficiente: aparecen nuevos créditos dudosos más rápidamente que los que se extinguen por provisiones. En marzo 2002 los morosos/dudosos representan casi el 9% de los créditos. Entre tanto, la deflación de activos, la pérdida de su valor para entendernos, sigue campando por sus respetos. Conviene, pero quizás esto es demasiado técnico, distinguir entre reducciones de precio de bienes de consumo que se deben a mejoras de productividad, a nuevas tecnologías que abaratan procesos, a la desaparición de barreras arancelarias proteccionistas, en fin, a la evolución genéticamente positiva de la economía, y la caída sin mas del valor de los activos activos de familias y empresas.

¿Que hicieron?. Situaron el precio del dinero en el 0 por 100, pero he aquí la paradoja: a pesar de estar al 0 por cien resultaba que el tipo de interés real era positivo. ¿Por qué?. Pues porque la inflación era negativa. Eso los economistas lo llaman deflación. Y la deflación constituyó un veneno mortal para las empresas que intentaron desembarazarse a todo trapo de activos y stocks devaluados, lo que encadenó una nueva disminución de precios: el circulo perverso se retroalimentaba. Para hacerse una idea del nivel de la catástrofe, dos datos: a) en 2003 el Nikkei se sitúa 7830 puntos, había alcanzado 39.900 puntos en 1989; b) en ese tiempo el precio de los terrenos edificables cayó el 80%.

Sólo a partir del 2003 se produce una inflexión en la economía. A partir de 2001 el banco central de Japón inició una decisiva política de compras de créditos dudosos que prosiguió hasta el 2006. En el 2004 la economía japonesa salía de la deflación y recuperaba la senda del crecimiento. En el 2005 el nivel de créditos dudosos se estabilizaba al nivel soportable del 3,5% del total de créditos del sistema bancario. La crisis bancaria había terminado y los bancos pudieron empezar a reembolsar los fondos recibidos del Estado al tiempo que reemprendían su función de suministradores de crédito. ¿Cuanto duró?. Pues desde 1990 hasta 2006 han pasado unos cuantos años….

Y alguien añade a este cuadro de por si un poco triste: si esta fue la situación de Japón a pesar de las ingentes reserva de cambio con que contaba y con el potencial de su aparato productivo, que en ningún momento dejó de exportar y de gozar de una balanza comercial excedentaria (la segunda del mundo), es fácil imaginar lo que le sucederá a España, que no cuenta con ninguna de esas bazas…Bueno, si, pero hay que seguir viviendo…

Las enseñanzas mas claras son que eso de andar ocultando la verdadera situación, el auténtico alcance del problema, no vale de nada. La realidad es tozuda y se acaba imponiendo. Estas crisis no se arreglan con palabras. Consumen hechos, conductas. Así que modificar las normas contables para permitir que los bancos escondan sus problemas reales es sencillamente una barbaridad.

Lo mas difícil de todo: la expansiva política presupuestaria que practicó el gobierno japonés en la primera mitad de los años noventa fue un paliativo menor que finalmente multiplicó por dos el endeudamiento del Estado. Es decir que inyecciones masivas de dinero público no son suficientes. Hay que financiar el sistema productivo privado. Los agentes privados necesitan crédito. Para eso es imprescindible claridad en los balances bancarios. Posiblemente nacionalizaciones temporales resulten inevitables.

Pero con todo para mi es decisivo que la salida de esta crisis, entre otras cosas, traiga la concepción del crédito como valor social. Vengo insistiendo desde el comienzo del blog en esta idea. La circunstancias de cada día empujan en esas dirección, pero parece como si existiera miedo hablar de ella. Pues si seguimos sintiendo miedo a hablar de ella, ella acabará hablando de nosotros…